助理咨询师 邱熙悦

在全球智能制造产业链中,立讯精密、歌尔股份和蓝思科技作为果链三巨头,凭借其卓越的技术能力和大规模生产能力,成为苹果公司供应链的重要组成部分。

立讯精密主要从事消费电子产品的制造,依托苹果,在12年间营业收入实现近90倍的增长。

歌尔股份则经历了三个阶段业务结构变化,从精密零组件到虚拟现实,再到智能硬件,显示出其灵活的市场适应能力。

蓝思科技作为玻璃面板制造的领先企业,其产品广泛应用于各类消费电子产品。

本文将深入探讨这三家企业的战略异同,以及它们在共同问题上的应对策略。

立讯精密的主营业务主要包括:消费电子业务、通讯与数据中心业务、汽车业务、医疗业务四大板块业务。主导产品为:连接器、线缆组件、声学组件和精密模块等。

2011年,立讯精密收购了昆山联滔电子有限公司60%的股份,开始生产苹果公司产品iPad、MacBook的连接线;2014年,用6亿元完成剩余40%的股权收购,成为iPad连接线的供应商,进一步向上游供应商延伸,生产苹果充电口Lighting、无线充电、耳机线、电源线等;2016年,收购苏州美特,切入耳机,开始为苹果AirPods耳机的整机制造代工;2020年,收购纬创在大陆的iPhone制造工厂,正式开始为iPhone代工,2022年就承担了 40%的 Apple Watch 产量;2022年同年,在昆山建立了iPhone生产园区,专门支持iPhone的开发和量产。

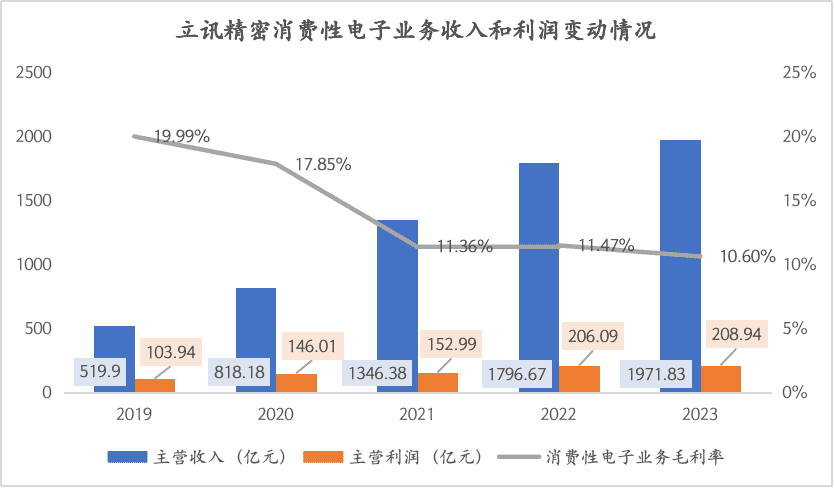

立讯精密切入苹果供应链的12年来,营业收入增长89倍,一跃成为果链三巨头中当之无愧的老大。

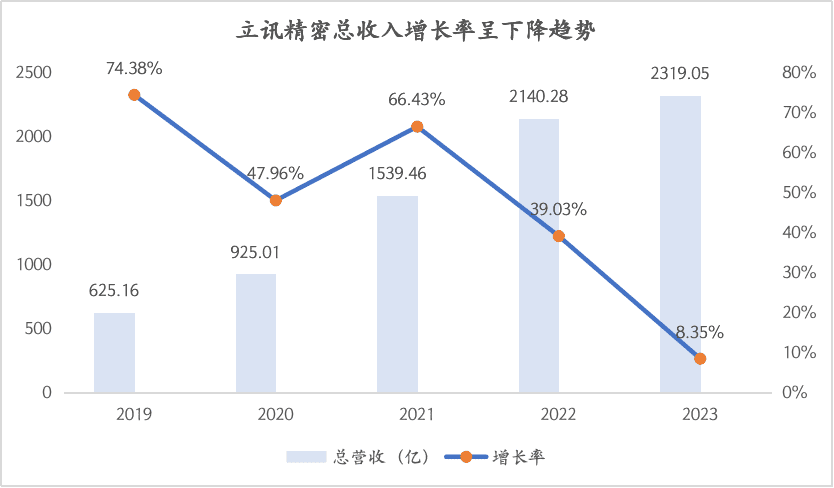

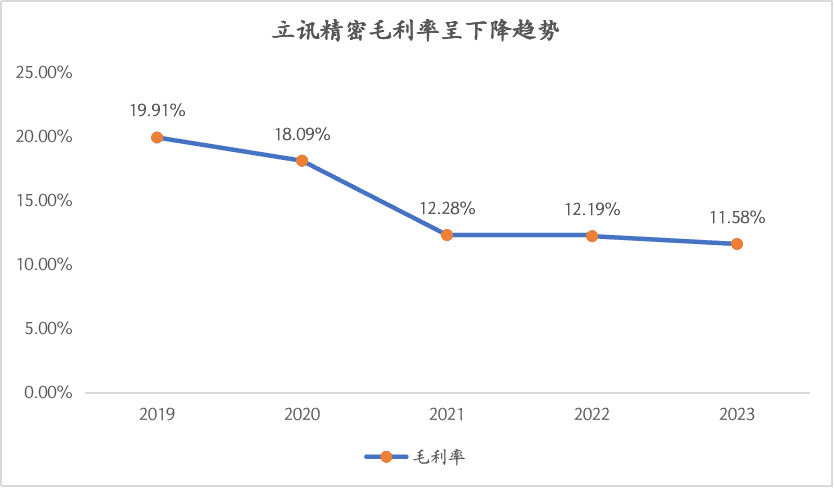

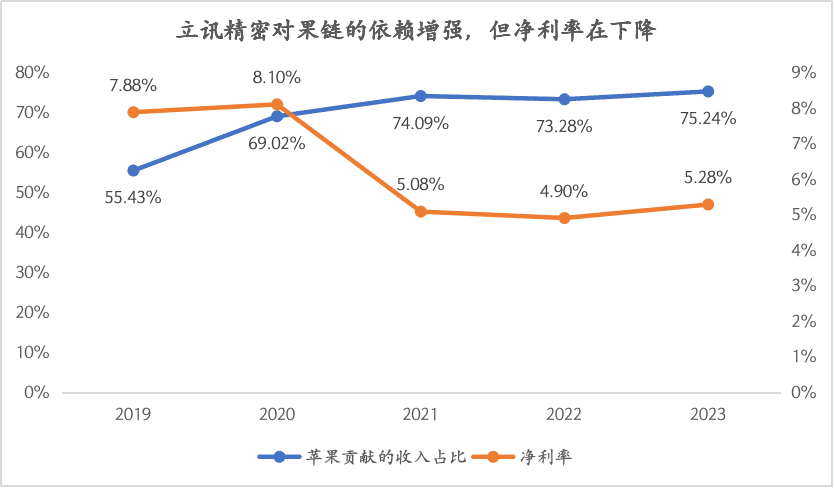

然而,近年来营收增长却明显放缓,2022年的收入增长率为39.03%,2023年则降为8.35%。同时,立讯精密的毛利率也呈现逐年下降的趋势,从2019年的19.91%下降到2023年的11.58%。

(CAGR:45.27%)

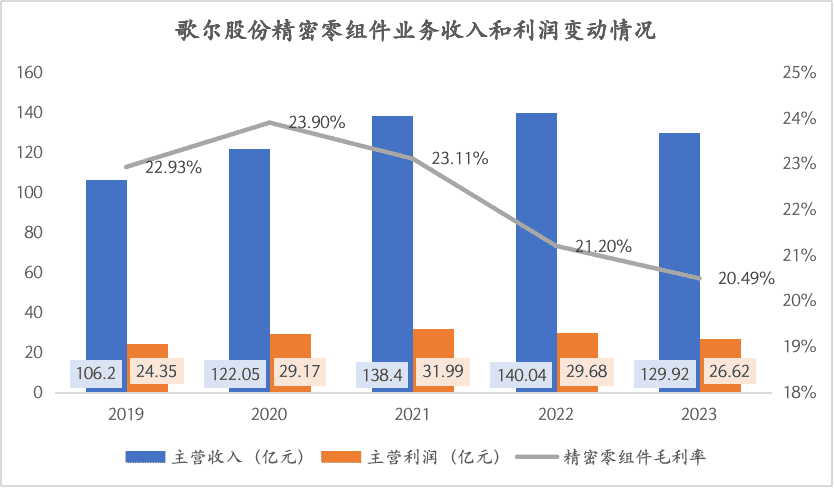

歌尔股份的主要业务包括:精密零组件、智能声学整机、智能硬件三大业务,主要产品为:微型麦克风、扬声器、触觉反馈装置和智能硬件等。

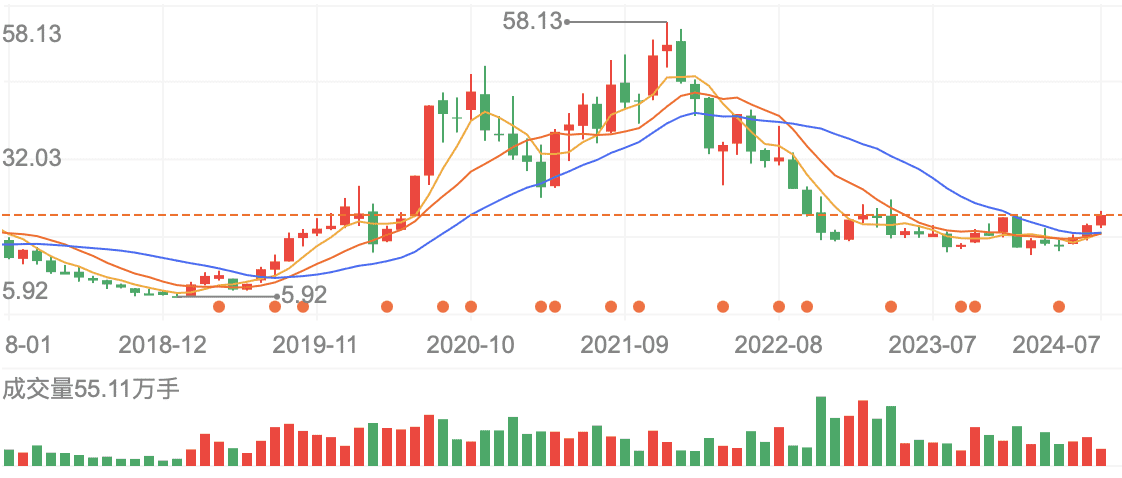

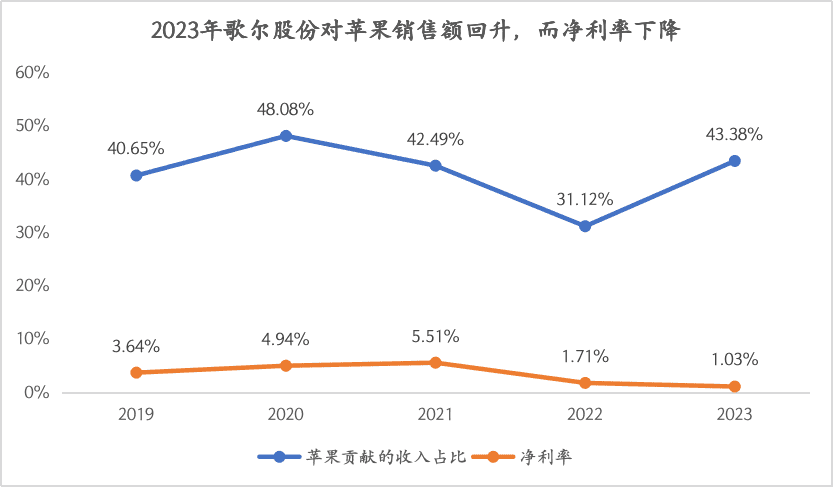

歌尔股份是在2010年前后开始切入“果链”,为苹果供应扬声器模组、麦克风、有线耳机等;2018年,歌尔股份拿下苹果开拓性产品AirPods 30%的订单,股价随之暴涨,从每股6元左右的价格,一度跃升至2021年末的接近60元;2022年被苹果砍单,暂停生产其AirPods Pro 2,对歌尔股份的盈利能力造成严重打击,近两年歌尔股份的净利率仅不足2%,股价已回落至每股20元左右。

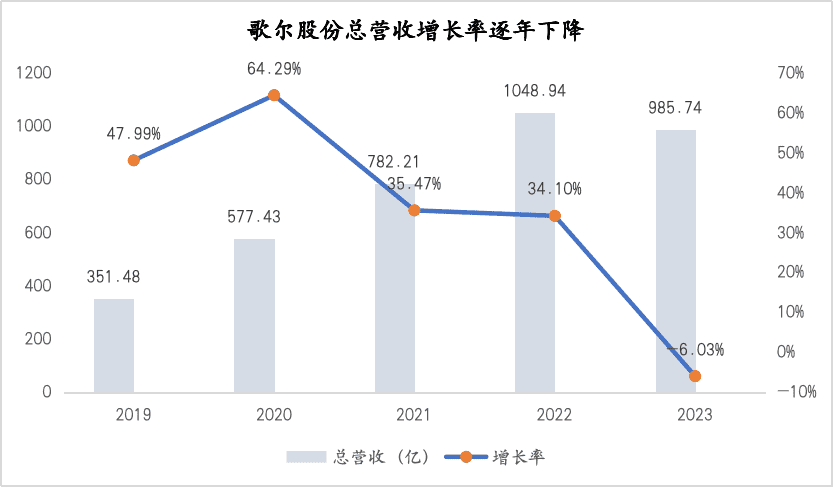

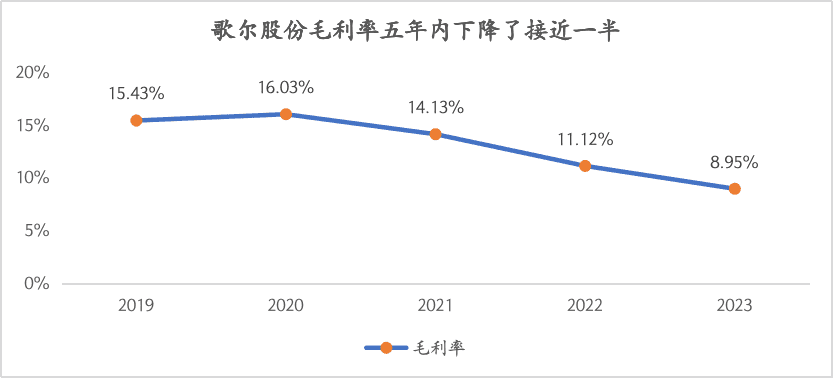

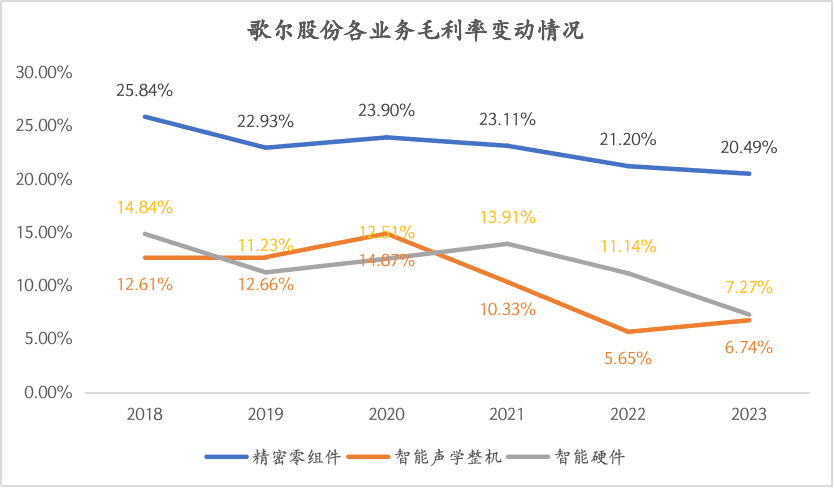

歌尔股份的营业收入在2022年达到顶峰为1049亿元,2023年开始出现负增长,营业收入降为986亿元;同时毛利率也大幅度下降,从2020年的16.03%下降到2023年的8.95%,盈利能力堪忧。

蓝思科技的主营业务为:智能手机与电脑、新能源汽车及智能座舱、智能穿戴和头显等。主要产品包括:玻璃、金属、蓝宝石、陶瓷、塑胶等材质的防护面板、触控模组、生物识别等外观结构及功能组件,以及配套辅料、工装夹具模具、生产设备、检测设备、自动化设备和自主研发的工业互联网系统。

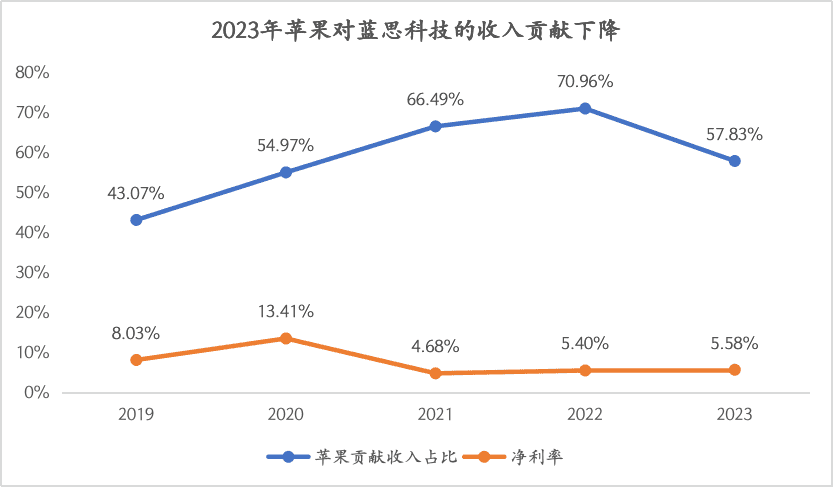

从初代iPhone起,蓝思科技便得到苹果的青睐,如今已经成为苹果的核心供应商之一,为苹果代工玻璃后盖、中框等部件;到2020年,蓝思科技的玻璃盖板在果链中的供货份额已经达到75%

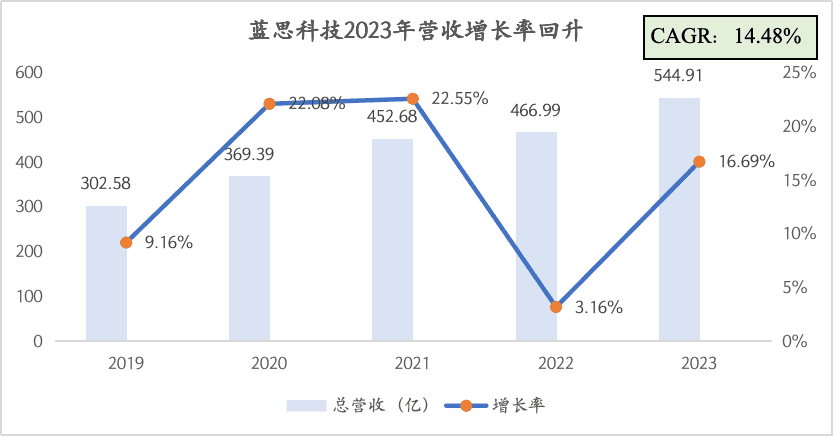

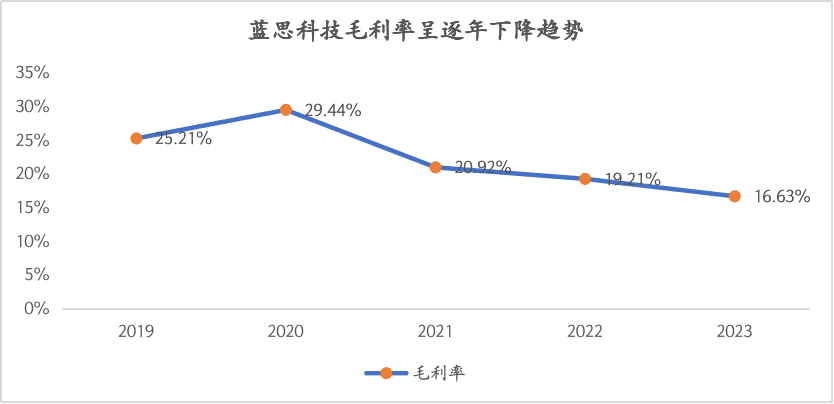

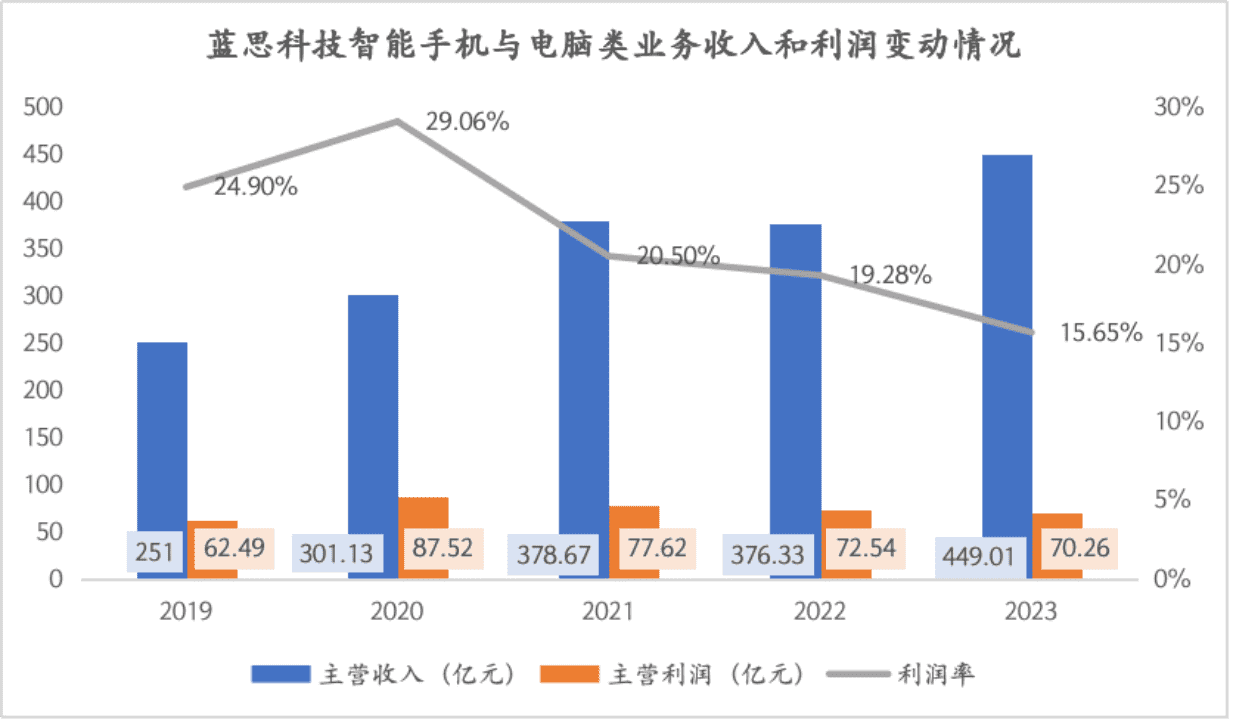

相对比立讯精密和歌尔股份两家企业,蓝思科技的收入规模较小,但呈现逐年稳步增加的态势,2023年营业收入达到545亿元。然而,其毛利率水平从2020年的29.44%下降到2023年的16.63%,明显高于歌尔股份和立讯精密的毛利水平,呈现相对较强的盈利能力。

通过对比“果链三巨头”立讯精密、歌尔股份和蓝思科技,我们可以发现一些战略异同点:

三家果链企业都发家于消费电子业务,立讯精密在2010年上市之初,主营业务为电脑连接器;歌尔股份的初始业务为生产电子器件和配件;蓝思科技发家于手机防护视窗面板玻璃的研发、生产、销售。

从毛利率变化趋势来看,受疫情影响,2020年后消费电子行业设备(智能手机、平板电脑、可穿戴设备等)出货量减少,导致三家公司消费电子相关业务毛利率呈逐年下降趋势。

注:因蓝思科技的主营业务分类在2023年前后不同,因此2023年前的“智能手机与电脑类”业务收入和利润为原分类中“中小尺寸防护玻璃”(手机)和“大尺寸防护玻璃”(电脑)的加总。

2011年,立讯精密成立汽车事业部,从其擅长的线束和连接器入手,切入汽车行业,逐渐形成以汽车神经系统、汽车智能驾驶、汽车动力系统及汽车智能驾舱为主的业务结构。同时,立讯精密积极外延合作,与奇瑞汽车达成战略合作、与广汽集团建立合资公司,与长城、理想、长安、华为问界、比亚迪、小鹏、蔚来大众、吉利等全球多家汽车品牌建立稳固的合作关系,努力打造第二成长曲线。但汽车部分目前收入占比仍较少,营收占比不足4%。

歌尔股份将汽车电子列为与消费电子一同重点发展的业务,在传感器、AR HUD模组及光学器件等细分方向上取得了积极的进展。目前车载HUD曲面镜及PGU模组均已实现量产出货。但汽车业务在歌尔股份的营收占比并不高,并没有单列为一个产品分类,而是包含在精密零组件业务中。

蓝思科技从2020年开始就开始拓展新能源车赛道,切入了特斯拉等智能汽车的供应链。2023年,新能源汽车业务占比为9.17%,同比增长39.47%。目前,蓝思科技的客户包括宝马、奔驰、大众、理想、蔚来、比亚迪等汽车大厂,汽车客户数量达到30家以上(主要涉及中控模组、仪表面板、智能B柱与C柱等新产品)。

受各种因素的影响,特别是中美贸易战下全球供应链重组,苹果等科技巨头加速将供应链从中国部分迁出。越南等国家人力成本低廉,同时在脱钩和断链的背景下帮助企业规避了监管和关税。

于是,立讯精密、歌尔股份和蓝思科技纷纷在越南建厂,新一轮的“果链”之争主战场逐渐向海外迁移。

- 立讯精密:2016年,设立首家越南子公司立讯精密(越南)有限公司,此后陆续在越南北江省、义安省等地设立立讯精密(云中)有限公司、立讯精密(义安)有限公司并建设生产基地。

- 歌尔股份:2012年,成立歌尔电子(越南)公司, 2019年又成立歌尔科技(越南)公司。

- 蓝思科技:2017年,投资成立越南蓝思,并于2018年正式开始大批量投产,经营范围包括电子零件生产、电子和光学设备维修。2019年7月,蓝思国际对越南蓝思新增1.5亿美元投资。

立讯精密专注于精密制造和智能制造,通过在消费电子行业生产连接器的经验,延展到汽车电子、通讯设备等领域,“机电声光”全方位发展。

歌尔股份做电子器件和配件起家,而后通过切入果链AirPods代工业务将业务重心转向智能声学整机,又在被苹果砍单后将筹码放在智能硬件领域,逐渐形成“4+4+N”发展战略,即以 4 大零组件业务(声学、光学、 微电子、精密结构件)和 4 大整机业务(VR/AR、TWS 耳机、智能可穿戴、智能家居)为战略核心,为客户提供“零件+配件+整机”整体解决方案。

蓝思科技则以“玻璃”为原点,从消费电子行业拓展到新能源汽车、智能穿戴、智能头显、分布式光伏等领域。

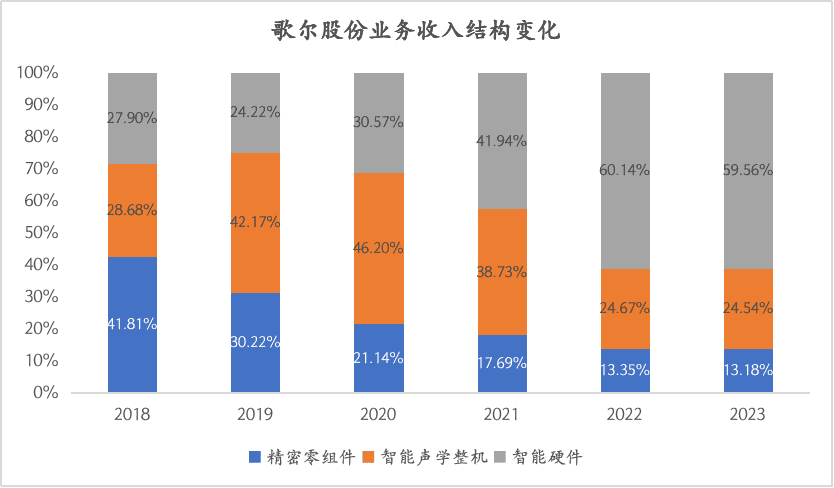

由此可见,为摆脱对单一大客户的依赖,果链三巨头都在积极地谋求多元化发展。其中不乏有像新能源汽车、智能硬件、光伏等相似领域的探索。但三家公司的侧重有所不同,立讯精密侧重于通讯设备(收入占比6.27%,是除消费电子外占比最大的业务)、歌尔股份侧重于智能硬件(收入占比59.56%,已超过智能声学整机业务,是歌尔股份的主营业务)、蓝思科技侧重于新能源汽车(收入占比9.17%,是除智能手机与电脑类外占比最大的业务)。

立讯精密主要是通过内生增长和外延并购实现业绩的腾飞。内部通过从零件到模组到整机的垂直整合,有效控制供应链成本,在外部通过并购和合作,产能扩展至汽车、通讯等多个领域,获得苹果更多的业务代工资格。

歌尔股份通过从精密零组件到智能声学整机和智能硬件,实现业务的零整协同,逐渐从技术含量低、附加值低的 OEM 模式转向 ODM、JDM 模式。

蓝思科技主要是以玻璃为“原点”, 在垂直领域极致深耕,以科技研发为原始推动力,打造材料、工艺、设备一体化的产业生态链。

立讯精密和蓝思科技的业务结构较稳定,主营业务(消费电子)突出,业务营收一直稳定占比80%以上。

歌尔股份的业务结构一直在变化,各业务发展更为均衡,主营业务经历了三个阶段的变化。阶段一(2005-2018年),歌尔股份通过电子器件和配件业务起家,2018年精密零组件业务占总营收的比例超过四成,是主要的收入来源;阶段二(2019-2020年),在2018年获得苹果AirPods 30%的份额之后,智能声学整机的业务收入飙升,超越精密零组件成为歌尔股份营收占比最多的业务;阶段三(2021-2023年),VR、AR的火热推动智能硬件业务的收入直线上升,于2021年超过智能声学整机成为拉动歌尔股份总营收的主要业务。而在2022年歌尔股份AirPods Pro2的生产被苹果砍单后,智能硬件的收入占比更是达到了将近六成(如下图所示)。

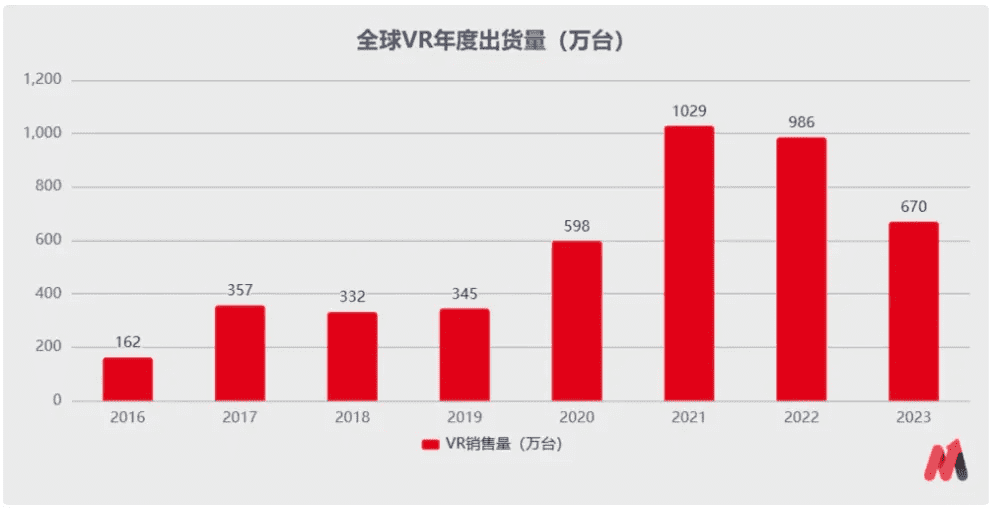

然而,2023年,VR行业并没有如市场预期快速的增长,反而急剧萎缩。受出货量下降、大客户压价影响,歌尔股份的智能硬件业务收入和毛利率都有所下降。

综上所述,立讯精密、歌尔股份和蓝思科技作为果链三巨头,各自在业务结构和发展战略上呈现了不同的特点。

立讯精密主要通过垂直整合和横向并购来增强其核心竞争力,将通讯设备视为多元化发展的重点;歌尔股份通过灵活和多元化的发展策略以积极、迅速地适应市场变化,VR等智能硬件业务在短短三年间收入占比从24%到近60%;蓝思科技则通过坚持“玻璃”这一原点,重点向新能源汽车拓展。

傍上苹果手机这个“大款”,给三家公司带来了业绩的提升,营业收入实现了几十倍的增长,充分说明前期的战略选择是正确的。

然而,近年来苹果产品的出货量明显下降,果链业务的收入成长性大不如前。此外,过度依赖大客户的战略也使得果链企业在成本控制方面较为被动,利润空间被严重挤压。

在这种情况下,果链“三巨头”也在积极横向拓展多元化发展,向新能源汽车、智能穿戴、医疗、通讯等行业延伸。然而这些非果链业务也具有不确定性,同样存在着巨大的市场风险。例如2023年VR的出货量下降超30%。

因此,如何进行下一步的战略决策便成为果链三巨头能否实现可持续发展的关键。是继续紧紧跟随苹果的发展而努力“分一杯羹”?还是利用自己的先进制造能力在苹果之外开拓新的智能终端客户(如华为、小米等)?或者是利用自己已经形成的管理能力和先进制造能力向非相关多元化的路径拓展(如新能源汽车、无人机、机器人等)?或者是通过人才结构的变化实施产业链纵向延伸,打造自己自有品牌,从ToB到ToC发展?都是值得思考的战略发展路径。

果然三巨头究竟会做出怎么样的战略选择,值得我们拭目以待。